[버핏연구소=김한나 기자] KB증권은 20일 LG이노텍(011070)에 대해 아이폰14 플러스 생산 축소가 고부가 모델인 아이폰14 프로 생산 비중 확대로 이어져 4분기부터 LG이노텍 물량 증가와 평균 판가 상승(YoY +10%)에 따른 실적 전망치 상향이 기대된다며 투자의견 ‘매수’와 목표주가 57만원을 유지했다. LG이노텍의 전일 종가는 27만9000원이다.

김동원 KB증권 연구원은 “올해 4분기 매출액 7조원(QoQ +33%), 영업이익은 5878억원(QoQ +31%)을 기록할 것”이라며 “아이폰14 플러스 감산에 따른 아이폰14 프로 생산 비중 확대로 사상 최대 실적 달성이 예상된다”고 말했다.

그는 “이는 아이폰14 전체 수요에서 차지하는 아이폰14 플러스 비중이 3%에 불과한 반면 아이폰14 프로 비중은 70%로 예상되기 때문”이라며 “특히 4분기 현재 아이폰14 프로(Pro, Pro Max)의 경우 LG이노텍 전체 카메라 모듈 매출액의 90%로 추정되고, 평균 판가 상승이 아이폰14 플러스 대비 40% 높은 것으로 예상돼 아이폰14 플러스 생산 축소는 향후 LG이노텍 실적에 긍정적일 것”이라고 밝혔다.

이어 “아이폰14 판매량 논란에도 불구하고 4분기 LG이노텍 주문량은 변화가 없고 최근에 오히려 증가하고 있는 것으로 추정된다”며 “이는 아이폰14 일반 모델 판매 비중이 지속 감소하는 가운데 고부가 모델(Pro, Pro Max)의 아이폰 수요가 큰 폭으로 증가하고 있기 때문”이라고 설명했다.

LG이노텍은 광학솔루션, 기판소재, 전장부품 사업부문의 총 3개 사업부 체제로 운영하고 있다.

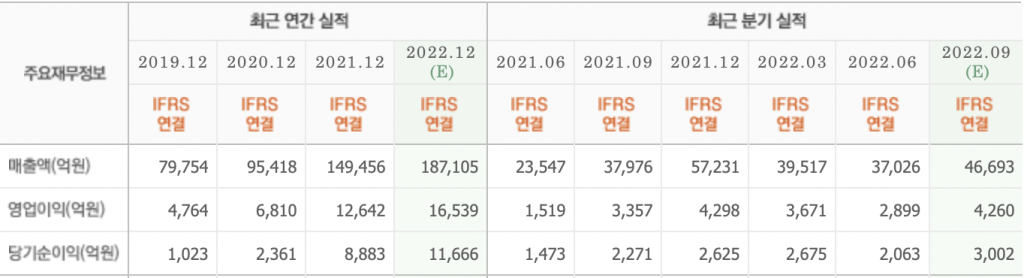

LG이노텍의 최근 실적. [이미지=네이버 증권]

hanna2402@buffettlab.co.kr

<저작권자 ©I.H.S 버핏연구소(buffettlab.co.kr) 무단전재 및 재배포 금지>