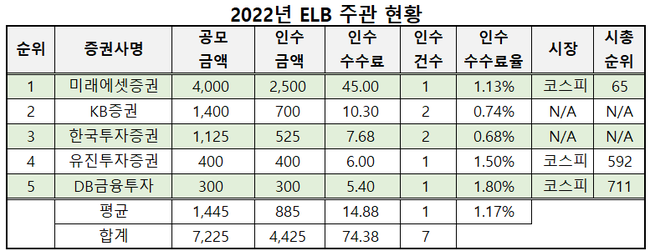

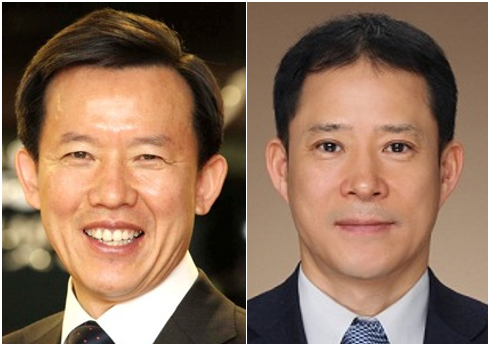

[버핏연구소=신현숙 공현철 기자] 미래에셋증권(대표이사 최현만 이만열)이 2022년 ELB(주식연계채권·Equity-Linked Bond) 주관 1위를 기록했다. 인수 건수는 1건에 불과했으나 압도적인 공모금액으로 단숨에 1위에 올랐다.

기업분석전문 버핏연구소 조사에 따르면 미래에셋증권(006800)의 2022년 ELB 주관 공모금액은 4000억원으로 1위를 기록했다. 이어 KB증권(1400억원), 한국투자증권(1125억원), 유진투자증권(400억원) 등 순이다. 이번 ELB 실적 집계는 대표주관사와 대표공동주관사(공동주관사 제외)로 참여한 증권사의 공모금액을 기준으로 했다.

◆미래에셋증권, CJ CGV 전환사채 주관…전체의 63% 떠안아

미래에셋증권은 지난해 CJ CGV의 CB(전환사채)를 주관하며 단 1건으로 1위를 기록했다. ELB 주관 공모금액은 4000억원, 인수금액은 2500억원이었다.

2022년 ELB 주관현황. ELB 공모 기준, 대표주관사(대표공동주관사)로 참여한 ELB 실적만 계산, 공동주관 제외. 단위 억원. 시가총액 순위는 1월 25일 기준. [자료=버핏연구소]

미래에셋증권은 지난 2021년에도 ELB 주관 1등을 기록했다. 당시에도 CJ CGV의 CB 주관을 맡았었으며 공모금액은 3000억원, 인수 건수는 1건이었다. 지난해 7월 CJ CGV는 CB(씨제이 씨지브이35CB)를 발행했는데 흥행에는 실패했다. 총 4000억원 중 기존 주주가 청약한 금액은 145억4400만원, 청약률은 3.64%에 그쳤다.

최현만(왼쪽), 이만열 미래에셋증권 대표이사. [사진=미래에셋증권]

일반투자자 청약금액은 165억8200만원, 청약률은 4.14%였다. 결론적으로 총 청약금액은 311억2600만원, 청약률은 7.78%를 기록했다. 이에 나머지(3688억원) 물량은 대표주관사인 미래에셋증권(62.5%)과 NH투자증권(22.5%), KB증권(12.5%), 유진투자증권(2.5%) 등 총 4곳의 인수단이 인수비율에 따라 나눴다. 인수단이 발행채권의 92% 이상을 가져갔다.

2022년 ELB 주관 증권사 현황. [지료=버핏연구소]

◆2위 KB증권…한투·유진 순

2위 KB증권(대표이사 김성현 박정림)은 HLB생명과학, 대유에이텍의 신주인수권부(BW)와 CB를 각각 주관했다. 전체 공모금액은 1400억원, 인수금액은 700억원이었다. 이 중 코스닥 바이오 기업 HLB생명과학(에이치엘비생명과학 9)의 공모금액이 1000억원으로 전체의 71.43%를 차지했다. 이어 코스피 자동차 부품사 대유에이텍(대유에이텍 28CB)은 400억원이었다. KB증권은 2021년에는 공모금액 600억원으로 3위였으나 올해는 순위가 한계단 올랐다.

김성현(왼쪽), 박정림 KB증권 대표이사. [사진=KB증권]

3위 한국투자증권(대표이사 정일문)은 HLB생명과학, KC코트렐의 BW와 CB를 각각 주관했다. 전체 공모금액은 1125억원, 인수금액은 525억원이다. 이 중 HLB생명과학(에이치엘비생명과학 9)의 공모금액이 1000억원으로 전체의 88.89%를 차지했다. 코스피 환경산업 기업 KC코트렐(케이씨코트렐3CB)은 125억원을 기록했다. 한국투자증권 역시 2021년에 공모금액 300억원으로 공동 4위였으나 올해는 3위로 상승했다.

정일문 한국투자증권 대표이사. [사진=한국투자증권]

4위 유진투자증권(대표이사 유창수 고경모)은 아스트(아스트 11)의 BW를 주관했다. 공모금액과 인수금액은 각각 400억원이었다. 아스트는 코스닥에 상장돼 있으며 항공기 부품사다. 마지막으로 DB금융투자(대표이사 곽봉석)는 대유플러스(대유플러스 12)의 BW를 주관했다. 공모금액과 인수금액은 각각 300억원이었다. 대유플러스는 코스피 상장사로 가전, 자동차 부품 등 사업을 하고 있다. 유진투자증권과 DB금융투자는 2021년에 1건도 ELB 주관하지 못했으나 지난해에는 각각 1건씩 주관했다.

◆2022년 증권사 ELB 주관 총 공모금액 7225억…평균 1445억

2022년 증권사의 총 공모금액은 7225억원을 기록했다. 총 인수금액은 4425억원, 인수수수료 총액은 74억3800만원, 총 인수건수는 7건이었다. ELB 주관 1건당 평균 공모금액은 1445억원, 인수금액은 885억원이었다. 평균 인수수수료는 14억8800만원, 인수건수는 1건, 인수수수료율은 1.17%를 기록했다.

공모금액 대비 인수수수료율이 가장 높은 곳은 DB금융투자(1.8%)이며 가장 낮은 곳은 한국투자증권(0.68%)이다. 상위 4개 증권사(미래에셋증권, KB증권, 한국투자증권, 유진투자증권)의 인수수수료율 평균은 1.01%를 기록했다. 인수수수료는 인수금액에 일정 수수료율(정률제)을 곱해 책정된다.

ELB란 글자 그대로 주식과 연계된 채권을 말하며, CB(전환사채·Convertible Bond), BW(신주인수권부사채·Bond with Warrant), EB(교환사채·Exchangeable Bond) 등이 여기에 해당한다.

<저작권자 ©I.H.S 버핏연구소(buffettlab.co.kr) 무단전재 및 재배포 금지>