[버핏연구소=이상원 기자] 메리츠증권은 9일 신세계인터내셔날(031430)에 대해 운영 효율화와 포트폴리오 확대를 통한 구조적 체질 개선 유효를 반영해 투자의견 ‘매수’를 유지했다. 다만 소비력 약화와 리오프닝(경제활동 재개) 효과 제거로 성장 둔화가 예상된다며 목표주가는 3만1000원으로 하향했다. 전일 신세계인터내셔날의 종가는 2만5400원이다.

하누리 메리츠증권 연구원은 “지난해 4분기 매출액 4303억원(YoY +3%) 영업이익은 193억원(YoY -35.8%)를 기록했다”라며 “영업이익의 경우 판매 둔화에 비용 증가까지 더해져 시장 기대치(컨센서스)를 하회했다”라고 설명했다

그는 “부문별로 지난해 의류는 매출액 2696억원, 영업이익 304억원을 기록했다”라며 “고마진 사업부의 정상율은 하락했으나 저수익 브랜드 축소 효과는 나타났다”라고 판단했다.

이어 “지난해 화장품은 매출액 871억원, 영업손실 29억원을 기록했다”라며 “도매 계약 재편에 신규 브랜드 투자와 스위스퍼펙션 운영 비용 등으로 수익성이 악화됐다”라고 전했다.

또 “같은 기간 생활용품은 매출액 707억원, 영업손실 19억원으로, 라이센싱 수수료 증가가 감익 폭을 키웠다”라고 봤다.

끝으로 “올해 소비력 약화와 리오프닝 효과 제거로 성장 둔화가 불가피할 것”이라며 “다만 도매 축소 및 온라인 강화와 신규 브랜드 유치를 통한 구조적 체질 개선은 유효해 중장기 관점에서는 매수 접근을 권한다”라고 평가했다.

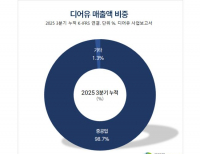

신세계인터내셔날은 패션을 중심으로 화장품, 생활용품 등 사업을 진행한다.

신세계인터내셔날의 최근 실적. [이미지=네이버증권]

lksw4070@buffettlab.co.kr

<저작권자 ©I.H.S 버핏연구소(buffettlab.co.kr) 무단전재 및 재배포 금지>