[버핏 연구소=이명학 기자] 하나증권은 5일 삼성바이오로직스(207940)에 대해 4공장 가동률 상승, 바이오텍 업황 회복에 힘입어 올해도 실적 성장을 이어갈 것이라며 투자의견은 ‘매수’, 목표주가는 95만원으로 평가 유지했다. 삼성바이오로직스의 전일 종가는 77만원이다.

증권가에서 예상하는 삼성바이오로직스의 올해 매출액은 연결기준 4조2152억원(YoY +15.23%), 영업이익 1조1841억원(YoY +10.35%)이다. 올해에도 4공장 가동률 상승을 통한 실적 성장에 대한 기대와 휴미라 바이오시밀러(동등생물의약품) ‘하드리마’의 성장 등이 반영됐다.

박재경 하나증권 연구원은 “4공장의 18만 리터가 본격적으로 가동되기 시작해 매출액 성장을 견인할 전망이다”라며 “휴미라 바이오시밀러 ‘하드리마’의 성장을 반영해 기존 추정치 대비 삼성바이오에피스의 매출을 상향 조정했다”고 밝혔다. 기존 추정치는 1조1147억원이었으나, 1조2345억원으로 상향했다.

회사는 가파른 실적 성장에도 지난해 -7.4%의 수익률을 기록해 상대적으로 부진한 주가 흐름을 보였다. 위탁생산 업황 둔화에 따른 글로벌 업체들의 가이던스(기업의 예상 실적 전망치) 하향 조정과 5공장 이외의 추가적인 성장 동력 부족 등이 주원인으로 판단된다.

이에 박재경 연구원은 “하지만 삼성바이오로직스는 장기계약으로 이뤄진 상업 단계의 프로젝트가 매출의 대부분을 차지해 최근의 초기 신규 프로젝트 감소의 영향을 받지 않는다”며 “금리 인하에 따른 바이오텍 업황 회복, 24년 마무리될 항체가 활용되는 또 다른 치료접근법인 향체약물접합체(ADC) 설비 증설은 성장 동력 약화에 대한 우려를 완화시키는 포인트가 될 수 있다”고 파악했다.

삼성바이오로직스는 삼성그룹의 계열사로 국내외 제약회사의 첨단 바이오의약품을 위탁 생산하는 사업을 하고 있다.

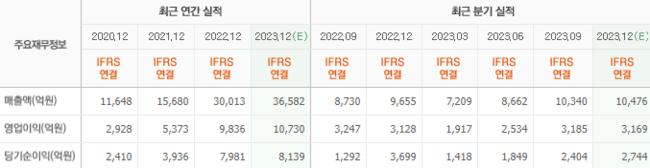

삼성바이오로직스의 최근 실적. [이미지=네이버 증권]

삼성바이오로직스의 최근 실적. [이미지=네이버 증권]

<저작권자 ©I.H.S 버핏연구소(buffettlab.co.kr) 무단전재 및 재배포 금지>