[버핏 연구소=이명학 기자] 신한투자증권이 오리온(271560)에 대해 원가 부담 완화와 회사만의 제품 경쟁력을 바탕으로 전 지역, 전 카테고리 실적 개선이 예상된다며 투자의견은 ‘매수’, 목표주가는 13만5000원을 평가 유지했다. 오리온의 전일 종가는 9만7700원이다.

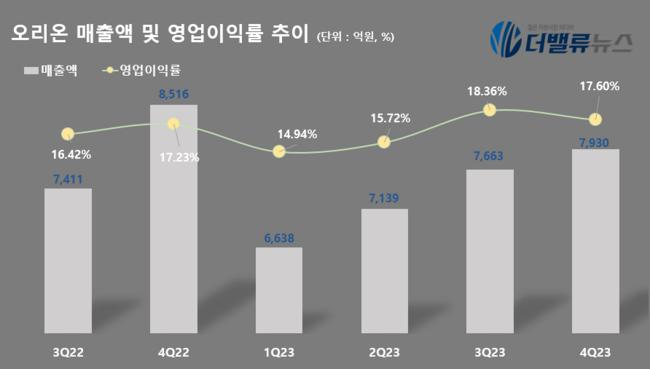

오리온의 지난해 연결 기준 연간 매출액은 2조9124억원(YoY +1.36%), 영업이익은 4923억원(YoY +5.49%)이다. 지난해 4분기 실적은 매출액 7930억원(YoY +3.48%), 영업이익 1396억원(YoY -0,78%)로 주춤했으나, 지난달 국가별 전년대비 매출 증감률은 양호했다. 특히 중국은 위안화 기준 매출이 67.6%, 영업이익이 200% 증가해 오리온의 한 해 시작을 책임졌다.

조상훈 신한투자증권 연구원은 “중국 매출 증가는 환율 효과(+11억), 춘절 시점 차이(+710억), 일부 채널 경소상 간접 판매 전환에 따른 일 시적 매출 공백(-70억) 영향이다”라며 “매출 증가로 고정비 부담이 완화돼 제조원가율이 5.5%p 개선됐고, 경소상 장려금 체계 변경 및 판관비 절감 노력에 따라 판관비율도 하락했다”고 전했다. 명절의 영향을 받아 매출을 대폭 끌어올릴 수 있었고, 전반적인 원가 부담 속에서도 생산량 증가와 비용 효율화를 통해 세 달 만에 증익 전환할 수 있었다.

이어 그는 “지난달 레고켐바이오 투자 발표(자회사 Pan Orion이 레고켐바이오 지분 25.7%를 5485억원에 인수) 이후 주가는 20% 이상 하락했다”며 “본업과의 시너지가 제한적인 이종 산업간 M&A(인수합병)에 따른 변동성 확대, 지주회사와 사업회사간 투자 주체의 차이 등의 원인 때문이다”라고 파악했다. 다만 이에 대한 우려는 지나치게 과도하다는 분석이다. 레고켐바이오는 지분법으로 인식될 예정이라 회사 실적에 미치는 영향은 미미하다. 또 기술이전 계약을 고려할 때 향후 지속적으로 현금이 유출될 가능성도 낮다. 오리온의 견조한 본업 실적을 감안하면 충분히 감당 가능할 것으로 전망된다.

오리온은 음식료품의 제조, 가공 및 판매사업을 주요 사업으로 하고 있다.

오리온의 매출액 및 매출액 증가율 추이. [자료=더밸류뉴스]

오리온의 매출액 및 매출액 증가율 추이. [자료=더밸류뉴스]

myung0922@buffettlab.co.kr

<저작권자 ©I.H.S 버핏연구소(buffettlab.co.kr) 무단전재 및 재배포 금지>