[버핏연구소=정희민 기자] 흥국증권이 지난 19일 카카오게임즈(293490)에 대해 카카오톡이라는 강력한 유저 채널을 가지고 있다는 점이 국내 퍼블리싱에서 강점으로 작용했고 올해 본격화되는 글로벌 퍼블리싱을 통해 기존보다 높은 성장률을 보여줄 것으로 전망한다며 투자의견 ‘매수’와 목표주가 2만9000원을 유지했다. 카카오게임즈의 전일 종가는 2만3250원이다.

김지현 흥국증권 연구원은 올해 카카오게임즈의 영업수익 및 영업이익을 각각 1조1427억원(YoY +11.6%), 1705억원(YoY +14.9%)으로 전망했다. 김 연구원은 “카카오게임즈의 기존 인기 출시작들인 ‘에버소울’, ‘아키에이지워’가 일본, 대만을 중심으로 출시된다”며 “흥행성이 어느정도 보장돼 있어 인건비의 증가는 크지 않을 것”이라고 설명했다.

이어 “지난해 하반기 공개된 올해 상반기 라인업이 모두 RPG(역할수행게임)였었다는 점은 카카오게임즈의 신작 라인업 기대감을 감소시킨 원인이었다”고 평가했다. 다만, “하반기에는 서브컬쳐 육성 시뮬레이션, 트윈스틱 슈터, 핵앤슬래시 등 다양한 장르의 신작이 준비돼 있어 장르 다각화에 대한 기대감을 받기에 충분하다”고 주장했다.

아울러 “카카오게임즈는 카카오톡을 기반으로 대규모 유저에 강력한 마케팅을 집행할 수 있어 초기 성공 가능성이 높다”며 “매출 하향이 급격히 이뤄지지 않고 안정적인 매출을 올릴 수 있는 퀄리티 게임을 출시한다면 이익 규모는 더욱 커질 수 있다”고 강조했다.

카카오게임즈는 국내 대표 모바일 메신저 카카오톡과 인터넷 포털 사이트 다음(Daum) 플랫폼 기반 PC, 모바일 게임 및 블록체인 게임의 개발부터 글로벌 퍼블리싱 사업까지 영위하고 있다.

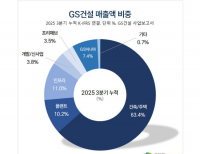

카카오게임즈의 매출액 및 매출액 증가율 추이. [이미지= 버핏연구소]

카카오게임즈의 매출액 및 매출액 증가율 추이. [이미지= 버핏연구소]

taemm071@buffettlab.co.kr

<저작권자 ©I.H.S 버핏연구소(buffettlab.co.kr) 무단전재 및 재배포 금지>