"당신이 경영을 맡고 있는 기업에 운영 자금이 필요하다고 합시다. 국내의 수많은 은행 가운데 어느 은행에서 대출 받는 것을 우선 검토하겠습니까?"

이 질문을 받으면 '우리은행'(행장 조병규)을 먼저 떠올리는 국내 기업 최고경영자(CEO)들이 최근 증가하고 있다. 은행연합회 조사에 따르면 지난해 말 기준으로 우리은행 기업대출은 170조원으로 전년 말 대비 8% 증가했다. 이 기간 4대 시중은행의 기업대출 증가율을 살펴보면 하나은행(11.9%)이 가장 높았고 우리은행이 두번째로 높았다. 이어 KB국민은행(7.7%), 신한은행(6.6%) 순이었다. 우리은행은 우량자산 비율 86.3%를 유지하면서 성장해 건전성 우려도 덜었다.

또, 우리은행의 지난해 말 대기업대출 잔액은 45조239억원으로 1위를 기록했다. 2위 은행(KB국민·38조5000억원)을 7조원 가량 앞서고 있다. 이에 지난해 초 조병규 우리은행장이 취임사에서 "기업금융 명가(名家)를 재건하겠다"고 밝힌 선언이 어느 정도 성과를 낼 수 있을 지에 관심이 쏠리고 있다.

◆1899년 고종황제 설립 때부터 '토종기업 대출'로 출발

우리은행이 최근 기업금융(corporate finance)에 성과를 내고 있는 것은 우연이 아니다. 우리은행은 기업 금융에 '경제적 해자(economic moat)'를 갖고 있다. 해자란 성(castle)을 둘러싸고 있는 연못을 말하며 외부 공격으로부터 방어막 역할을 해준다. 해자를 가진 기업은 다른 기업과의 장기적인 경쟁에서 유리한 고지를 점할 수 있다

우리은행은 1990년대 말 IMF(국제통화기금) 외환위기가 닥치자 '기업금융 명가'로 불리던 한일·상업은행이 합병해 탄생했다. 한일은행은 삼성, 포스코의 주거래 은행이었고 상업은행은 LG, 롯데그룹의 주거래 은행이었다. 지금도 국내 1위 기업 삼성전자의 주거래은행이 바로 우리은행이다. 또, LG, 포스코, 롯데, 한화, GS 등 국내 대기업집단 80여곳 가운데 30여곳의 주거래은행이 우리은행으로 시중은행 가운데 1위인 것으로 추정되고 있다. 서울 시내를 걷다 보면 서초동 삼성사옥, 여의도 LG트윈타워, 역삼동 GS타워를 비롯해 대기업 사옥에 유독 우리은행 지점이 눈에 띄는 배경이기도 하다.

우리은행의 '기업금융 DNA'는 역사가 깊다.

1899년 고종황제는 대한제국 광무개혁의 일환으로 대한천일은행을 설립했다. 대한천일은행은 ‘민족상인’을 보호하기 위해 설립된 은행으로 민족상인들에게 자금을 원활히 공급하는 역할을 했다. 지금으로 치면 국내 토종기업에 대출을 해주는 것이다. 대한천일은행은 이후 상업은행으로 이름을 바꿔 활동했다.

그 흔적은 지금도 남아있다. 서울 도심 한복판의 첨단 빌딩들이 빼곡히 들어서 있는 중구 남대문로를 걷다보면 문득 단촐한 붉은색 2층 건물이 눈에 들어오는데, 이것이 대한천일은행 본점으로 쓰였던 '광통관(廣通館)'이다. 1909년 완공됐으니 올해로 115세이다. 은행 건물로는 국내에서 가장 오래됐다. '광통'이란 이름은 근처에 광통교가 있어 붙여졌다. 현재는 우리은행 종로금융센터로 사용되고 있다.

서울 중구 우리은행 종로금융센터(옛 건물명 광통관). [사진=더밸류뉴스]

서울 중구 우리은행 종로금융센터(옛 건물명 광통관). [사진=더밸류뉴스]

한일은행의 전신은 ‘조선신탁’ 주식회사와 ‘조선중앙무진’ 주식회사다. 조선신탁은 부동산, 유가증권, 금전 신탁자금 운용전문 금융회사로 기업금융을 담당했으며, 조선중앙무진 주식회사는 서민금융과 중소기업 금융을 주로 담당했다. 두 회사는 광복 직후 합병, 우리가 알고 있던 ‘한일은행’의 모습을 갖췄다. 두 전신 은행의 역사를 보면 우리은행의 기업금융 브랜드가 왜 독보적인지 알 수 있다. 조선시대 때부터 이어온 기업금융의 경험과 노하우를 축적한 결과물이다. 타 시중은행은 가지지 못한 125년의 역사가 ‘기업금융 특화 우리은행’을 만들었다고 해도 과언이 아니다.

◆기업금융 확대 ‘라이징 리더스 300’ 선보여… 대기업→중견기업 확대

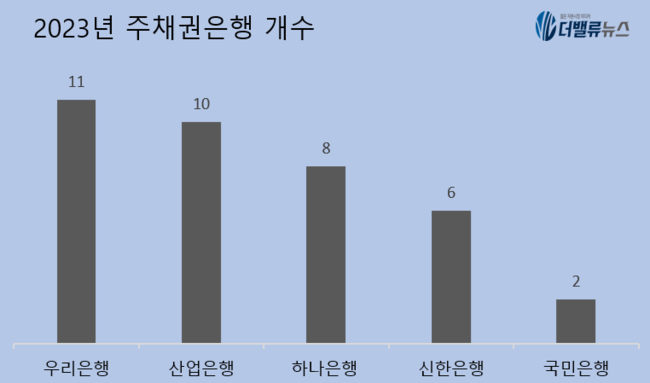

우리은행은 지난해 금융감독원이 선정한 주채무계열 38개 계열사 중 11곳의 주채권은행으로 선정됐다. 은행 중 최고 수준의 성과다.

2023년 주채권은행 개수. [자료=은행연합회]주채권은행은 주채무계열의 재무구조를 평가해 재무구조개선약정을 체결하고 자구 계획 이행을 점검하는 등 신용위험을 관리하는 권한을 가지고 있다. 우리은행은 이를 통해 기업 고객에 대한 정보를 확보할 수 있게 됐다. 다른 시중은행보다 많은 주채무계열사를 바탕으로 대기업 대출 확대에 유리한 고지에 서게 된 것이다.

2023년 주채권은행 개수. [자료=은행연합회]주채권은행은 주채무계열의 재무구조를 평가해 재무구조개선약정을 체결하고 자구 계획 이행을 점검하는 등 신용위험을 관리하는 권한을 가지고 있다. 우리은행은 이를 통해 기업 고객에 대한 정보를 확보할 수 있게 됐다. 다른 시중은행보다 많은 주채무계열사를 바탕으로 대기업 대출 확대에 유리한 고지에 서게 된 것이다.

타 시중은행들은 리테일(소매금융) 비중이 절반 안팎이지만, 우리은행은 국내 유수의 대기업과 공공기관의 40%를 거래고객으로 보유하고 있다. 삼성, LG, 포스코 등 우량한 거래를 통해 상대적으로 부실화 및 여신 건전성 악화 우려가 적다는 것을 의미한다. 아울러 우리은행의 대기업 대출 잔액이 4대 시중은행 중 가장 낮은 만큼 주채무계열 기업들을 통한 여신 확대 여지도 크다.

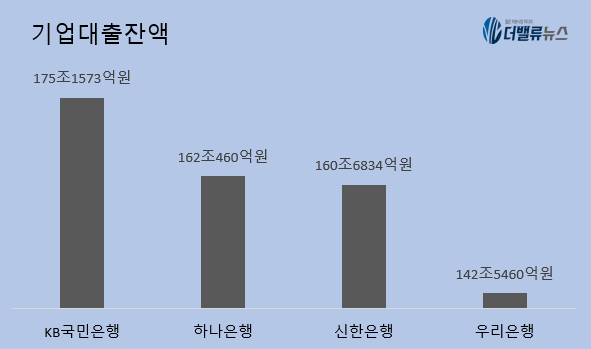

우리은행의 지난해 말 대기업대출 잔액은 45조239억원으로 1위를 기록했다. 2위 은행(KB국민·38조5000억원)을 7조원 정도 앞서고 있다. 그러나 중견 및 중소기업까지 포함한 기업금융 순위는 4대 시중은행 중 가장 부진했다. 이를 개선하고자 우리은행은 향후 중견·소기업 관련 기업금융을 집중 성장시킬 계획이다.

4대 시중은행의 기업대출잔액. 2023년 12월 기준. [자료=은행연합회] 우리은행은 지난해부터 중견기업 기업금융 강화를 위한 첫걸음으로 ‘라이징 리더스 300(Rising Leaders 300)’ 프로젝트를 진행했다. 이 프로그램은 민관합동 구축 신사업모델로, 우리은행과 산업부·산하기관 4곳이 협력해 우량하고 선도적인 중견기업을 발굴 및 지원한다. 우리은행은 5년 동안 300개 기업을 선정해 빙산, 이차전지, 반도체 등 신성장산업에 매년 4조원의 여신을 제공할 예정이다.

4대 시중은행의 기업대출잔액. 2023년 12월 기준. [자료=은행연합회] 우리은행은 지난해부터 중견기업 기업금융 강화를 위한 첫걸음으로 ‘라이징 리더스 300(Rising Leaders 300)’ 프로젝트를 진행했다. 이 프로그램은 민관합동 구축 신사업모델로, 우리은행과 산업부·산하기관 4곳이 협력해 우량하고 선도적인 중견기업을 발굴 및 지원한다. 우리은행은 5년 동안 300개 기업을 선정해 빙산, 이차전지, 반도체 등 신성장산업에 매년 4조원의 여신을 제공할 예정이다.

◆우리금융그룹 전반에 낙수효과 기대감↑

업계에서는 우리은행이 시중은행 중 유일하게 참여한 것에 주목하고 있다. 프로젝트에 할당된 목표액을 모두 공급하면 기업금융 성과는 물론 수천억원의 이자이익도 거둬들일 것으로 기대된다는 분석이다.

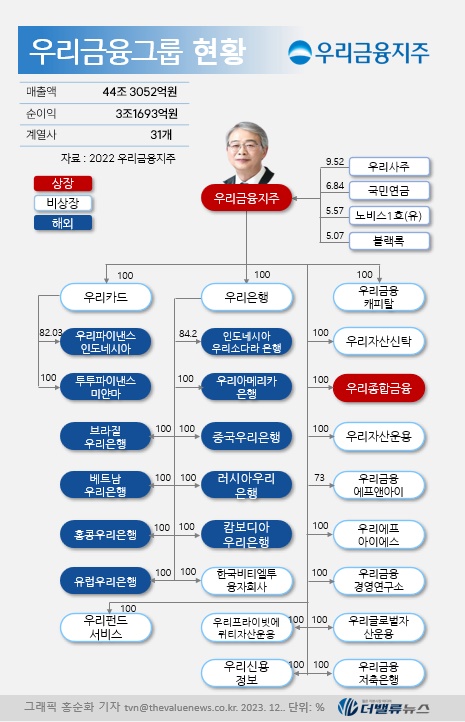

우리은행의 '기업금융 명가 재건'이 성과를 낸다면 우리금융지주(회장 임종룡) 계열사 전반에 낙수효과(trickle down effect)가 발생할 것으로 예상되고 있다.

우리금융지주 현황과 계열사. 2023년 12월 기준. [자료=우리금융지주 사업보고서]

우리금융지주 현황과 계열사. 2023년 12월 기준. [자료=우리금융지주 사업보고서]

낙수효과란 조직의 특정 부문이 잘 되면 나머지 부문도 연쇄적으로 잘 되는 것을 말한다. 우리은행은 우리금융그룹의 핵심 계열사로 브라질우리은행, 우리아메리카은행 등 10개 계열사를 두고 있다.

<저작권자 ©I.H.S 버핏연구소(buffettlab.co.kr) 무단전재 및 재배포 금지>