현대차증권이 15일 KT(030200)에 대해 탈통신 영업이익 두 자리 수 증가로 연결 영업이익이 2.6% 성장하며 컨센서스를 충족할 것이라며, 투자의견 '매수'와 목표주가 4만3000원을 유지했다. KT의 전일 종가는 3만4600원이다.

현대차증권의 김현용 애널리스트는 “1분기 매출액 6조5524억원(YoY +1.7%), 영업이익 4985억원(YoY +2.6%)으로 컨센서스 영업이익에 거의 부합하는 양호한 실적을 기록할 것”이라며 “이통 3사 중 가장 높은 이익 성장률을 기록할 것”으로 예상했다.

이어 “별도 영업이익이 전년동기(3881억원) 수준을 유지하며 선방하는 가운데 연결 자회사 이익 기여가 동기간 12% 늘어난 1100억원”이라며 “호텔(에스테이트), KT클라우드의 구조적 고성장과 BC카드의 회복 등 탈통신 사업에서의 증익이 전사 호실적을 견인할 것”으로 전망했다.

그는 “연결 자회사 1분기 매출 YoY +7%, 영업이익 YoY +12% 증가가 예상되는 이유는 BC카드, 에스테이트, KT클라우드 영향이 크다”며 “BC카드는 전년도 보수적인 대손 처리에 따른 기저 효과로 실적이 정상화되는 과정을 거치고 있다”고 판단했다.

또 “에스테이트는 명동 르메르디앙 호텔이 인근 5성급 호텔의 공급이 제한적인 가운데 입지적인 이점이 부각되며 영업 호조가 나타났다”며 “KT클라우드는 구축형 대규모 프로젝트 수주로 매출이 증가하고 있고 2028년까지 연평균 13.5%씩 Capa 증설이 계획되어 있어 고성장 지속될 것”이라고 전했다.

한편 “유무선 모두 가입자 성장 둔화 및 ARPU 정체의 이중고를 겪는 중”이라며 “무선은 ARPU 개선을 통해 1~2% 성장률을 목표로 하며 1분기에도 무선 수익은 YoY +1.6% 증가에 그칠 것”이라고 밝혔다.

나아가 “IPTV는 성숙기에 진입했으나 올해는 정상적인 가입자 경쟁을 통해 매분기 1만5000명씩 가입자를 늘릴 계획”이라며 “초고속인터넷은 매년 2.5~3.0% 성장률을 달성했고 올해도 비슷한 기조가 이어질 것”으로 기대했다.

끝으로 “지난해 영업비용의 21.8%를 차지하는 인건비와 11.3%를 차지하는 판매비는 잘 컨트롤되고 있고 18.3%를 차지하는 감가상각비도 효율적 투자 기조 하에 레벨이 부담스럽지 않다”며 “올해 설비투자도 지난해(별도 2조4000억원 포함 연결 3조3000억원)와 유사한 규모(별도는 소폭 감소, KT클라우드 등 성장 자회사는 투자 증가)를 집행할 계획이고 기업서비스 내 일부 저수익 사업은 과감히 정리해 수익성 제고에 힘쓰고 있다”고 전했다.

KT는 유선전화, 초고속인터넷, 이동통신, IPTV 등 통신서비스, 미디어/콘텐츠 사업을 주업으로 하고 있다.

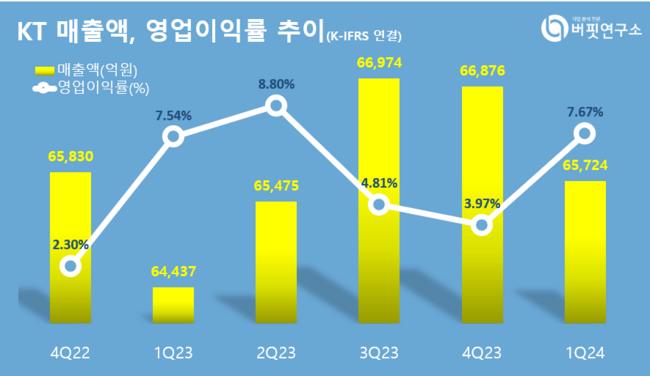

KT 최근 분기별 매출액 및 영업이익률 추이. [자료=버핏리포트]

KT 최근 분기별 매출액 및 영업이익률 추이. [자료=버핏리포트]

lsy@buffettlab.co.kr

<저작권자 ©I.H.S 버핏연구소(buffettlab.co.kr) 무단전재 및 재배포 금지>