삼성증권이 30일 한화오션(042660)에 대해 '공정 안정화' 비용이 감소하고 실질 매출은 증가했지만, 수익성의 개선 속도가 기대보다는 느리다며 투자의견 ‘보유’를 유지했고, 목표주가는 3만4000원으로 상향 조정했다. 한화오션의 전일 종가는 2만8450원이다.

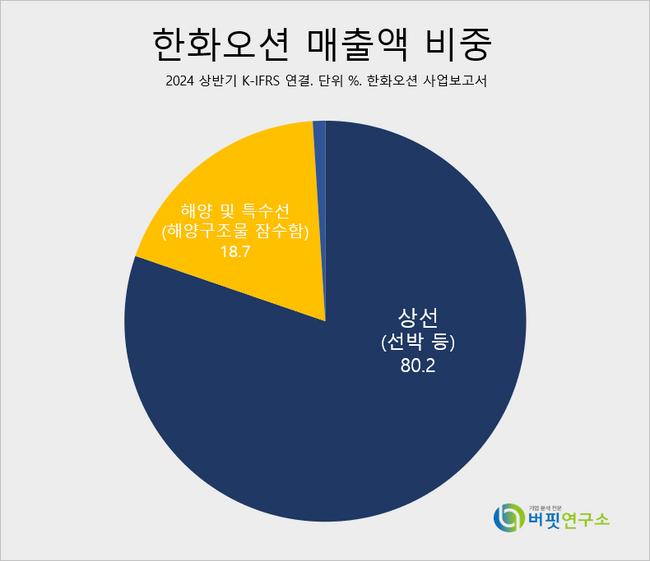

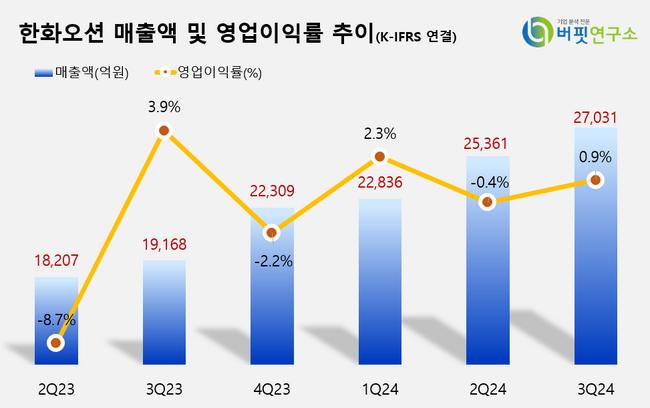

한화오션 매출액 비중. [자료=전자공시]한영수 삼성증권 연구원은 "한화오션이 올해 3분기 매출액 2조7031억원(전년동기 대비 +41%, 전분기 대비 +6.6%) , 영업이익 256억원(전년동기 대비 -65.5%, 전분기 대비 흑자전환)을 기록했다"며 "영업이익은 전분기에 대비해 흑자전환에 성공했지만, 예상치를 55%를 하회하는 결과가 나타났다"고 언급했다. 이에 대해 "영업이익의 크기가 절대적으로 작아, 컨센서스와의 차이를 비율의 관점에서 바라보는 것은 의미가 없다"고 평가했다. 그는 "이번 분기에도 외주비, 지체 상금(약정한 공기까지 공사를 완성하지 못하였을 경우 지체일수에 따라 수급인이 도급인에게 지급하여야 할 손해배상액을 미리 정하여 둔 것)관련 비용은 150억원이 반영됐지만, 이외의 '공정 안정화' 비용은 전분기 대비 크게 감소했을 것"이라고 추측했다. 또 "조업일수를 고려했을 때, 실질 매출은 증가했다"며 "공정 지연 문제가 완화됐다"고 주장했다.

한화오션 매출액 비중. [자료=전자공시]한영수 삼성증권 연구원은 "한화오션이 올해 3분기 매출액 2조7031억원(전년동기 대비 +41%, 전분기 대비 +6.6%) , 영업이익 256억원(전년동기 대비 -65.5%, 전분기 대비 흑자전환)을 기록했다"며 "영업이익은 전분기에 대비해 흑자전환에 성공했지만, 예상치를 55%를 하회하는 결과가 나타났다"고 언급했다. 이에 대해 "영업이익의 크기가 절대적으로 작아, 컨센서스와의 차이를 비율의 관점에서 바라보는 것은 의미가 없다"고 평가했다. 그는 "이번 분기에도 외주비, 지체 상금(약정한 공기까지 공사를 완성하지 못하였을 경우 지체일수에 따라 수급인이 도급인에게 지급하여야 할 손해배상액을 미리 정하여 둔 것)관련 비용은 150억원이 반영됐지만, 이외의 '공정 안정화' 비용은 전분기 대비 크게 감소했을 것"이라고 추측했다. 또 "조업일수를 고려했을 때, 실질 매출은 증가했다"며 "공정 지연 문제가 완화됐다"고 주장했다.

한 연구원은 "이렇듯 흑자전환에는 성공했지만, 저가 수주분을 소화해내며 수익성의 개선 속도는 기대보다 더딘 편"이라고 평가했다. 그는 "현재 조선업이 수주 피크아웃(하락 국면으로 전환되는 상황) 우려를 받고 있다"고 했다. 뒤이어 "이러한 국면에서 이익 개선 움직임이 보인다면 주가에 미치는 영향을 갈 수록 커질 것이기에 투자의견(보유)은 수익성 개선을 확인 한 뒤 고려하는 것이 합리적"이라고 덧붙였다.

한화오션은 종합 조선·해양 전문회사로 상선, 해양 및 특수선, 기타 사업(에너지, 서비스업 등)의 사업 부문을 가지고 있다.

한화오션 매출액 및 영업이익률 추이. [이미지=버핏연구소]

한화오션 매출액 및 영업이익률 추이. [이미지=버핏연구소]

<저작권자 ©I.H.S 버핏연구소(buffettlab.co.kr) 무단전재 및 재배포 금지>