NH투자증권이 10일 농심(004370)에 대해 올해 어닝 모멘텀이 둔화되며 주가 흐름이 부진했으나 내년에는 해외 법인 매출 개선이 본격화될 것으로 기대된다며 투자의견은 ‘매수’로 유지했고, 목표 주가는 기존 51만원에서 43만원으로 하향 조정했다. 농심의 전일 종가는 32만7500원이다.

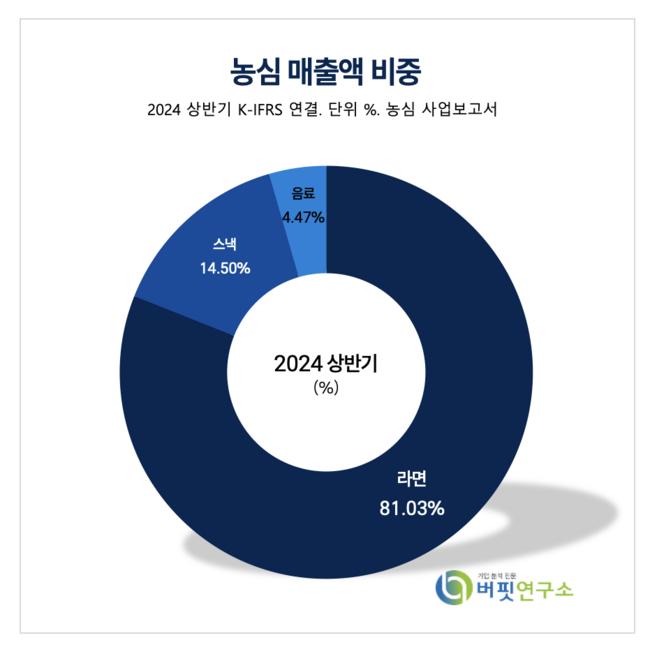

농심 매출액 비중. [자료=농심 사업보고서]

농심 매출액 비중. [자료=농심 사업보고서]

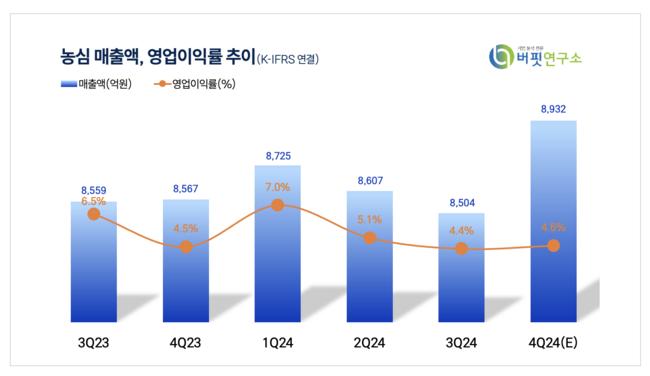

주영훈 NH투자증권 연구원은 “4분기 농심 매출액과 영업이익은 각각 8932억원(YoY +4%), 412억원(YoY +6%)으로 전망되고 5개 분기만에 영업이익 증가 추세로 전환을 예상한다”고 밝혔다.

주영훈 연구원은 “국내 매출액은 6289억원으로 전년대비 +3% 증가가 추정된다”며 “내수 소비시장 자체 회복 속도는 더디지만, 신제품 신라면툼바 출시 효과는 기대한다”고 평가했다.

주 연구원은 “해외 법인 매출액은 2537억원으로 전년대비 +6% 증가할 것”이라며 “미국 법인은 월마트 메인 매대 이동 및 신제품 효과로 두 자릿수 매출 성장이 기대되나 관련 판촉 비용이 증가할 가능성이 높아 수익성 측면에서는 아직까지 보수적 접근이 필요하다”고 말했다.

그는 “내년 미국 법인은 2공장 신규 라인 가동 및 월마트 메인 매대 이동 효과가 반영돼 매출 반등이 본격화될 것”이라며 “중국 법인도 온라인 채널 정상화에 따라 실적 개선이 전망된다”고 내다봤다.

유럽 라면 수출로 연간 1000억원 규모를 돌파하며 빠른 성장세를 보이고 있는 만큼 내년 1분기 유럽 판매 법인 설립 검토 건도 주가 측면에서 긍정적으로 작용할 가능성이 높다.

농심은 면류, 스낵, 음료 등의 판매를 주요사업으로 한다. 미국과 중국, 베트남 등 법인을 설립해 신규 브랜드 육성 및 현지 시장 개척, 유통 채널 진입 확대 등 적극적인 해외 시장 개척을 하고 있다.

농심 최근 분기 매출액 및 영업이익률 추이. [이미지=버핏연구소]

농심 최근 분기 매출액 및 영업이익률 추이. [이미지=버핏연구소]

<저작권자 ©I.H.S 버핏연구소(buffettlab.co.kr) 무단전재 및 재배포 금지>