NH투자증권이 23일 하이브(352820)에 대해 오는 2025년 BTS 활동 재개와 저연차 아티스트 수익화, 위버스 유료화에 따라 4분기 실적 컨센서스 부합을 예상하며, 투자의견은 ‘매수’로 유지했고, 목표 주가는 30만원을 유지했다. 하이브의 전일 종가는 19만6700원이다.

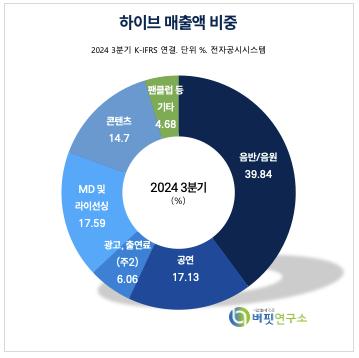

하이브 매출액 비중. [자료=하이브 3분기 보고서]

하이브 매출액 비중. [자료=하이브 3분기 보고서]

이화정 NH투자증권 연구원은 “2025년 하반기 BTS의 완전체 활동으로 인한 매출 전반의 즉각적 성장이 예상된다”며 이와 더불어 “1~2년차 아티스트들의 수익성 강화 구간 진입, 대형 아티스트의 위버스 입점과 유료화를 통해 풍부한 모멘텀 및 높은 실적 성장 가시성을 갖췄다”라고 평가했다.

이화정 연구원은 “하이브가 4반기 연결 매출액 6608억(전년대비+9%) 및 영업이익 928억원(전년대비 +4%)으로 실적 컨센서스를 부합할 것”이라며 “아티스트 전반의 활동이 활발했던 만큼 부문 전반의 매출 호조가 기대된다”라고 전했다.

이 연구원은 “콘텐츠 매출의 경우 BTS 활동 부재 영향이 불가피하나, 계절적 요인(인건비 인센티브) 감안하여 보수적으로 비용을 반영한다”고 긍정적으로 평가했다.

하이브는 글로벌 종합 엔터테인먼트 플랫폼으로, 음악 레이블, 사업화(IP 부가사업), 플랫폼(팬 커뮤니티, 커머스)의 주요 사업 부문을 갖고 있다. BTS, 세븐틴, 엔하이픈, 르세라핌 등 K팝 아티스트와 다양한 글로벌 아티스트가 있으며, 타 경쟁사와 차별화되는 플랫폼을 기반으로 높은 아티스트 간접 매출을 달성하고 있다.

하이브 매출액 및 영업이익률 추이. [이미지=버핏연구소]

하이브 매출액 및 영업이익률 추이. [이미지=버핏연구소]

<저작권자 ©I.H.S 버핏연구소(buffettlab.co.kr) 무단전재 및 재배포 금지>