신한투자증권이 19일 스튜디오드래곤(253450)에 대해 매출 확장의 작은 실마리만 있어도 주가가 튈 것이라며 투자의견 '매수'와 목표주가 5만원을 '유지'했다. 스튜디오드래곤의 전일종가는 4만500원이다.

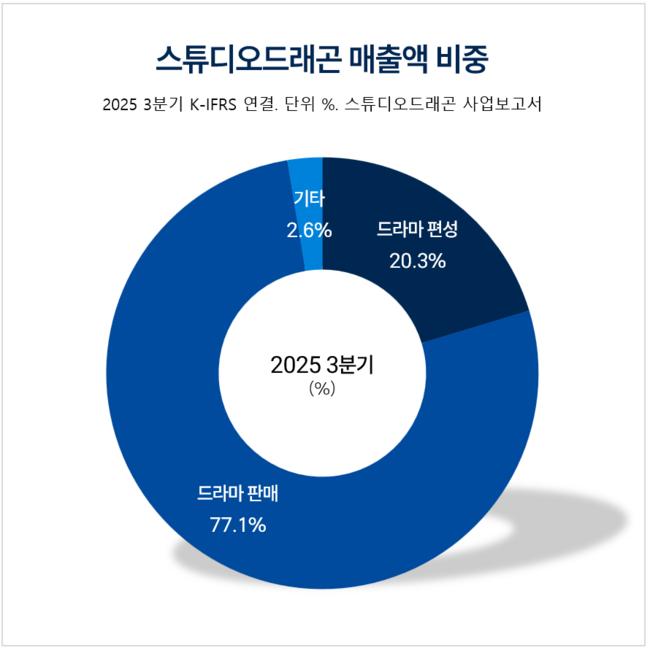

스튜디오드래곤 매출액 비중. [자료=스튜디오드래곤 사업보고서]

스튜디오드래곤 매출액 비중. [자료=스튜디오드래곤 사업보고서]

지인해 신한투자증권 애널리스트는 비싸진 제작비로 인해 작품을 만들지 못한 것을 그간 미디어 불황의 원인으로 짚었다. 그리고 "스튜디오 드래곤이 제작비(C), 편수(Q), 리쿱율(P) 방향 전환에 따라 수익성이 개선될 것"이라고 말했다.

지인해 애널리스트는 "제작비의 상승은 피크를 찍었다"며 "실비정산과 크리에터 효율화, AI 접목으로 회당제작비와 원가율이 감소했다"고 밝혔다.

이어 "편수는 감소에서 증가 추세로 돌아섰다"며 "2022년에는 33편, 2024년에는 18편, 2025년에는 21편, 내년에는 25편을 촬영할 예정이다"고 전했다.

또 "현재 시청률은 호조를 보이고 있다"며 "향후 해외 리쿱율의 상향을 시사한다"고 분석했다.

스튜디오드래곤은 지난 9일 최고경영자(CEO) 애널리스트데이를 통해 지식재산권(IP) 밸류업을 위한 신사업을 발표했다. 제작비 대비 리쿱이라는 제한적인 수익모델을 벗어나고자 기획부터 소비까지 전 과정에서 IP 가치를 극대화시키는 것에 초점을 두었다. IP는 간접 광고(PPL)/오리지널사운드트랙(OST)/굿즈에 국한하지 않고 커머스와 디지털, 캐릭터, 휴먼 IP 방향으로 전개하고 있다. 크리에이터들의 역할도 단순한 기획 및 제작, 편성/판매 중심의 '스토리 창작자'에서 기획 초반 단계부터 IP 사업/마케팅 사전 기획에 참여하는 등 IP 비즈니스 디자이너의 역할로 전환됐다.

스튜디오드래곤은 스토리 기반 콘텐츠 제작 및 부가 사업에 특화된 조직 구성으로 핵심시장 내 경쟁력과 전문성을 제고하고 있다. 도깨비, 미스터 션샤인, 사랑의 불시착, 더 글로리, 눈물의 여왕 등 완성도 높은 드라마를 지속 선보이며 전통 미디어부터 OTT까지 영향력을 확대하고 있다.

스튜디오드래곤 매출액 및 영업이익률 추이. [자료=버핏연구소]

스튜디오드래곤 매출액 및 영업이익률 추이. [자료=버핏연구소]

<저작권자 ©I.H.S 버핏연구소(buffettlab.co.kr) 무단전재 및 재배포 금지>