DS투자증권이 20일 오리온(271560)에 대해 4분기 이후 실적 반등, 밸류업 지수 편입과 배당 확대, 해외 매출 비중 확대로 밸류에이션 회복이 기대된다며 투자의견은 ‘매수’, 목표 주가는 기존 15만원을 유지했다. 오리온의 전일 종가는 9만7800원이다.

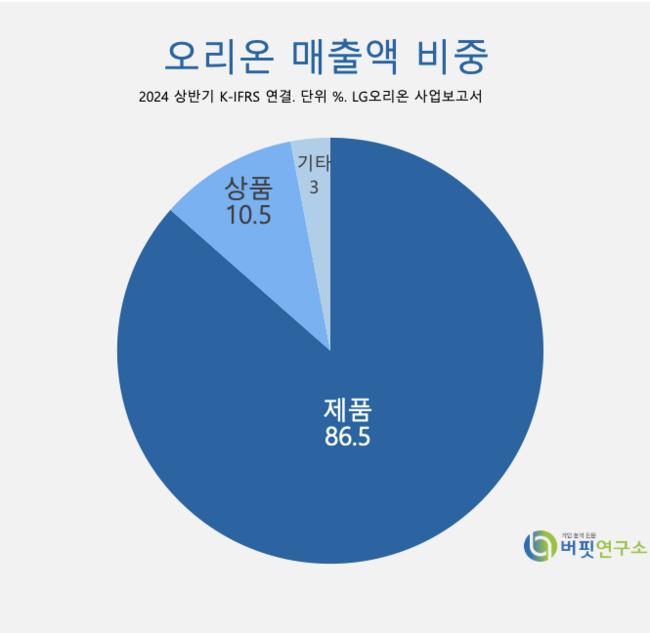

오리온 매출액 비중. [자료=오리온 사업보고서]

오리온 매출액 비중. [자료=오리온 사업보고서]

장지혜 DS투자증권 연구원은 “오리온의 10월 주요 합산 실적은 매출액 2702억원(YoY +10%), 영업이익 513억원(YoY +9%)이며 각 법인별 전년대비 매출액 성장률은 국내 +6%, 중국 +9%, 베트남 +12%, 러시아 +34%를 기록했다”고 전했다.

정지혜 연구원은 “국내는 소비심리 위축 및 TT 거래처 감소에도 신제품 및 MT 행사물량 확대로 외형성장이 나타났고, 중국은 현지통화 기준 매출 성장률이 지난 4월 이후 처음으로 전년대비 성장 전환했는데 그 이유는 유통 간접화에 따른 매출 공백 축소와 온라인 및 간식점 등 고성장 채널 입점이 확대됐기 때문이다”라고 평가했다.

정 연구원은 “베트남은 명절 선물 세트 일부 선출고와 파이 등 신제품 매출 확대, 전월 태풍 영향 출고 지연 물량 이연, 수출 물량 성장으로 고성장했으며 러시아는 신제품 및 카테고리 확대, 수출 물량 성장으로 가장 견조한 성장률을 기록했다”고 밝혔다.

끝으로 그는 “오리온의 실적은 견조한 10월 실적을 시작으로 4분기 중국과 베트남 명절 선물세트 선출고와 주요 국가 신제품 출시 및 해외 수출 확대로 외형 성장 및 레버리지 효과에 따른 수익성 개선이 기대된다”고 분석했다.

오리온은 음식료품의 제조, 가공 및 판매를 주요 사업으로 하고 있다.

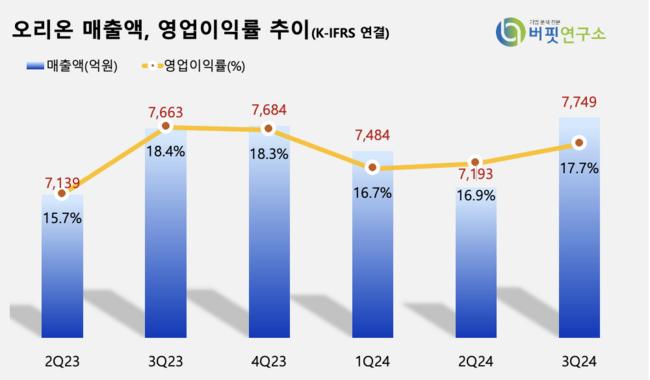

오리온 최근 분기 매출액 및 영업이익률 추이. [이미지=버핏연구소]

오리온 최근 분기 매출액 및 영업이익률 추이. [이미지=버핏연구소]

<저작권자 ©I.H.S 버핏연구소(buffettlab.co.kr) 무단전재 및 재배포 금지>