삼성증권이 지난 30일 NAVER(035420)에 대해 광고와 커머스 매출 성장률 상승으로 4분기 매출과 영업이익 상승을 전망하고, 컨텐츠 중심 서비스 개편과 개인화 커머스인 플러스 스토어 출시로 25년 매출 성장률 회복이 예상된다며, 투자의견은 매수로 유지하고 목표주가를 26만원으로 유지했다. NAVER의 전일종가는 19만7700원이다.

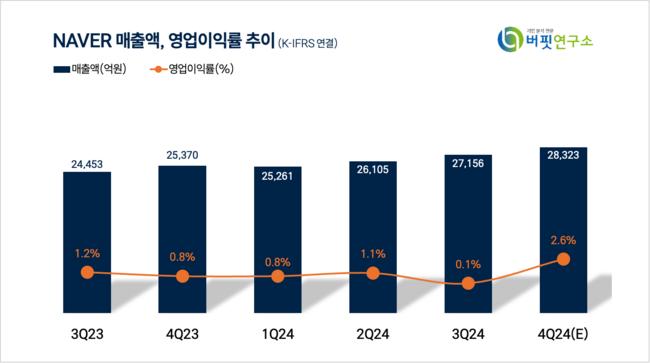

오동환 삼성증권 연구원은 NAVER의 4분기 매출과 영입이익이 각각 2조8323억원(+11.6% YOY), 영업이익은 5377억원(+32.6% YOY)으로 추정했다. 광고 매출 성장률 반등이 지속되고 쇼핑 거래액 성장이 유지됨에 따라 4분기 매출 성장률은 3분기보다 소폭 상승할 것으로 전망했다. 서치플랫폼 매출은 확장 검색 도입과 피드 광고 노출 확대, 치지직 수익화 등으로 12%(YOY), 커머스 매출은 플러스 스토어 출시에 따른 수취율 상승으로 14.6%(YOY) 성장할 것으로 예상했다.

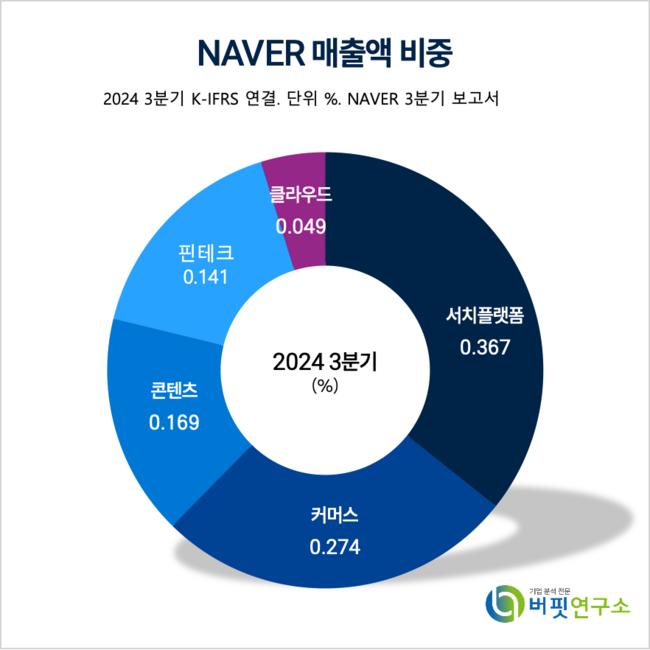

NAVER 매출액 비중. [자료=버핏연구소]

NAVER 매출액 비중. [자료=버핏연구소]

오 연구원은 NAVER의 광고 매출 성장에 대해 “24년 진행된 숏 컨텐츠 중심의 앱 개편으로 홈피드와 클립, 블로그 등 네이버 컨텐츠의 소비가 성장 중”이라 분석하며 “25년에도 AI 브리핑 도입과 AI 기반 광고 최적화 툴 도입으로 광고 매출 성장률 상승이 예상”된다고 덧붙였다.

그는 동시에 2025년 NAVER의 커머스 경쟁력이 강화될 것이라며 “플러스 스토어 출시와 멤버십 혜택 강화, 통합 물류 시스템 구축으로 동사는 쿠팡 대비 약점을 극복 중”이며 “특히 자체 스토어 중심의 플러스 스토어는 개인화된 UI/UX와 통합적인 배송 경험 제공으로 장기적인 커머스 경쟁력 강화에 기여할 전망”한다고 전망했다.

NAVER는 국내 1위 인터넷 검색 포털 네이버서비스를 기반으로 광고, 커머스, 핀테크 사업을 영위하고 있다.

NAVER 매출액 및 영업이익률 추이. [자료=버핏연구소]

NAVER 매출액 및 영업이익률 추이. [자료=버핏연구소]

<저작권자 ©I.H.S 버핏연구소(buffettlab.co.kr) 무단전재 및 재배포 금지>