NH투자증권이 2일 HD현대중공업(329180)에 대해 조선 부문 생산성 개선 및 환율 추정치 조정과 선박용 대형 엔진의 타이트한 수급을 고려해 엔진 부문 수익성 향상이 기대된다며 투자의견은 매수, 목표주가는 34만원으로 상향했다. HD현대중공업의 전일 종가는 28만7500원이다.

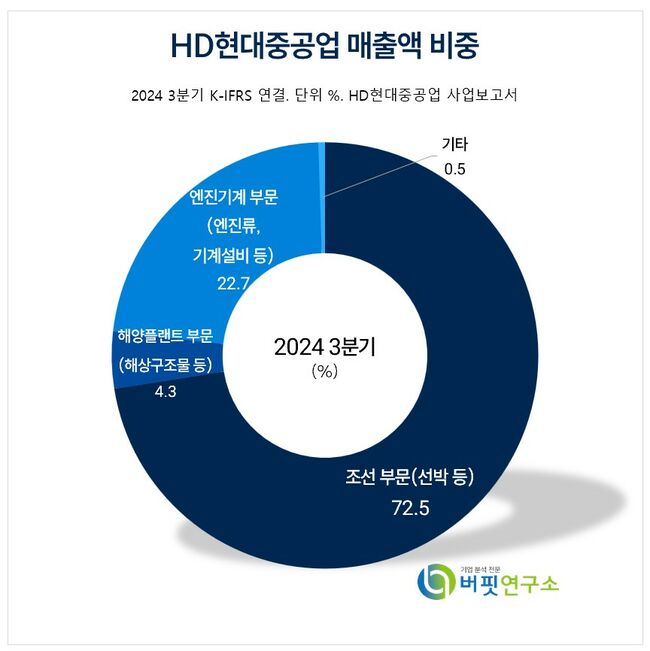

HD현대중공업 주요품목 매출 비중. [자료= HD현대중공업 사업보고서]

HD현대중공업 주요품목 매출 비중. [자료= HD현대중공업 사업보고서]

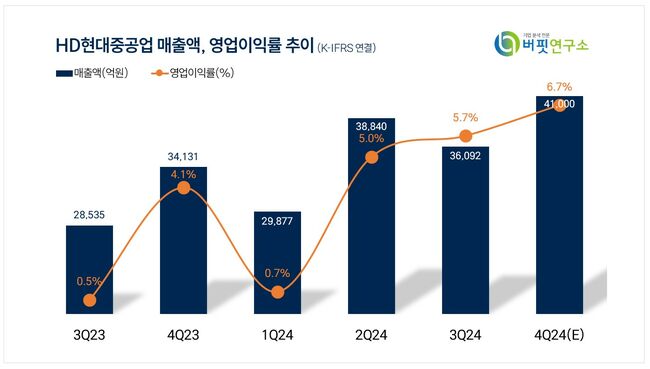

정연승 NH투자증권 연구원은 HD현대중공업의 4분기 실적으로 매출액 4.1조원(YoY +20.8%), 영업이익 2746억원(YoY 98%)을 기록하면서 시장컨센서스를 상회할 것으로 전망했다. 4분기에는 영업일수 증가 및 환율 상승으로 매출이 증가하고 건조 선가 상승과 원가 억제로 인한 수익성 개선, 후판 가격 하락에 따른 일회성 비용 환입이 예상된다고 내다봤다.

정 연구원은 HD현대중공업의 올해 수주 가이던스인 95.3억달러 목표치를 초과 달성했다고 밝혔다. 내년 수주 목표도 90~100억달러로 올해와 유사할 것으로 전망했으며 미국 중심으로 LNG 개발 확대에 따른 LNG선 발주 강세가 기대되는 상황에서 컨테이너선 발주가 예상치를 상회할 것으로 내다봤다. 또 예상보다 양호한 운임을 기반으로 재무 여력이 충분해 환경규제 대응, 시장점유율 확대를 위한 컨테이너선 선사들이 발주가 재차 진행될 것으로 전망했다.

HD현대중공업은 선박과 해양구조물, 플랜트 및 엔진 등의 제조, 판매를 주요 사업으로 하고 있고 조선사업이 약 73% 정도로 가장 높은 매출비중을 차지하고 있다. 이 외에 일반상선, 고부가가치 가스선, 해양관련 선박, 최신예 함정등을 건조하고 있다. 해양플랜트사업은 원유 생산·저장설비 공사, 발전·화공플랜트공사를 수행하며 엔진기계사업은 대형엔진, 힘센엔진, 육상용 엔진발전설비 등을 공급한다.

HD현대중공업 최근 분기별 매출액 및 영업이익률 추이. [이미지= 버핏연구소]

HD현대중공업 최근 분기별 매출액 및 영업이익률 추이. [이미지= 버핏연구소]

<저작권자 ©I.H.S 버핏연구소(buffettlab.co.kr) 무단전재 및 재배포 금지>